Tres tipos de deudas que eliminarán el buró de crédito

Tres tipos de deudas que eliminarán el buró de crédito. Eliminar la información histórica de personas con deudas vencidas inferiores a USD 1.000 no significará la condonación de estas obligaciones. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página. También puedes participar en el WhatsApp. Si usas Telegram ingresa al siguiente enlace.

Tres tipos de deudas que eliminarán el buró de crédito

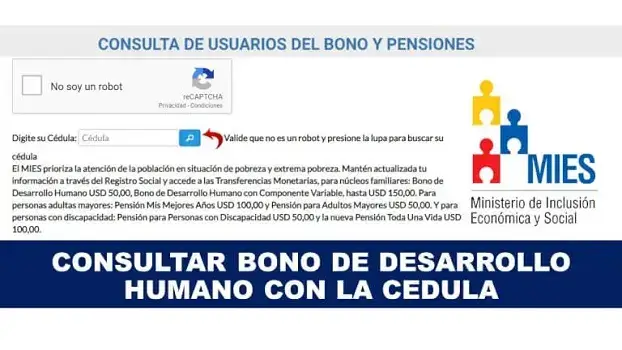

Las instituciones de servicios de referencia crediticia, también conocidas como burós de crédito, tienen hasta 60 días para eliminar de sus registros la información histórica de más de 1,7 millones ciudadanos con deudas vencidas inferiores a USD 1.000.

Esto, según la disposición del presidente Guillermo Lasso plasmada en un decreto ejecutivo firmado el 24 de mayo de 2021.

“Es un acto de estricta justicia. Un acto que busca la reactivación económica del país”, afirmó Lasso.

Según Lasso, “en mis recorridos por Ecuador escuché a muchas personas decirme ni siquiera podían conseguir un empleo porque estaban registradas en la central de riesgos. “No puedo conseguir un crédito para emprender y pagar una deuda vencida. Prácticamente era una lista de gente marginada”, dijo Lasso.

Tres tipos de deudas que eliminarán el buró de crédito. El decreto ejecutivo establece que las instituciones y las empresas que prestan servicios de referencia crediticia deberán eliminar de sus registros la información de obligaciones de personas en estos tres casos:

- Bancos y cooperativas: menos de USD 1.000

En los bancos públicos y privados y en las cooperativas de los segmentos 1 y 2 se eliminará la información correspondiente a obligaciones vencidas por un saldo de capital menor a USD 1.000.

Las cooperativas del segmento 1 son aquellas que tienen activos superiores a los USD 80 millones. Las del segmento 2 tienen activos de entre USD 20 millones y USD 80 millones.

- Otras cooperativas: menos de USD 500

Para el caso de las cooperativas de los segmentos 3, 4 y 5, y de cualquier otra institución del sistema financiero que no se mencione en el punto anterior, la información que se elimina del buró de crédito es la de operaciones con saldo de capital inferior a USD 500.

Las cooperativas del segmento 3 son aquellas que tienen activos de entre USD 5 millones y USD 20 millones.

Las del segmento 4 son las que tienen activos mayores a USD 1 millón y que llegan a USD 5 millones.

Y las del segmento 5 son las que tienen activos hasta USD 1 millón o son cajas de ahorro, bancos comunales y cajas comunales.

- Casas comerciales: menos de USD 100

Si las deudas son en instituciones que entreguen créditos a sus clientes y que no hayan sido mencionadas en los casos anteriores, como las casas comerciales la información que se borrará será aquella correspondiente a operaciones con un saldo de capital inferior a USD 100.

El decreto explica que la eliminación de la información en los burós “no supone la pérdida de los derechos de cobro que asisten a los acreedores”.

¿Qué es el buró de crédito?

Según el anuncio del nuevo Gobierno, la información de más de 1,7 millones de personas se eliminará de la central de riesgos, aunque esa entidad no existe desde 2012. Ahora en Ecuador operan los llamados burós de crédito.

Los burós son empresas que recopilan información sobre “el comportamiento de las personas que tienen o han tenido créditos en bancos, cooperativas, casas comerciales y empresas de telecomunicaciones”, explica la Asociación de Bancos Privados de Ecuador (Asobanca).

La información crediticia, registrada de forma legal, es entregada a terceros, como bancos o cooperativas, para que evalúen el comportamiento de sus clientes que tienen créditos y los califiquen, según el cumplimiento del pago de sus deudas.

El trabajo de los burós de crédito es supervisado y controlado por la Superintendencia de Bancos.

Los burós de crédito también hacen análisis conocidos como scores (puntajes en español), que son calificaciones para quienes han accedido a créditos según el cumplimiento en el pago de sus deudas.

El puntaje, que determina qué tan buen pagador es un cliente, tiene un rango de 1 al 1.000. Mientras mayor sea la calificación más oportunidades tiene una persona de que una entidad financiera le otorgue un crédito.

Según el score obtenido, se clasifica el nivel de riesgo de que una persona o una empresa no paguen sus deudas de la siguiente manera:

Para mejorar la puntuación del score crediticio Banco Pichicha recomienda:

- Ajustar el presupuesto para planificar las finanzas mensuales y pagar las deudas.

- Evitar contraer nuevas deudas, para mantener y mejorar el puntaje.

- Pagar las deudas pequeñas, ya que el deterioro de la puntuación crediticia también se da por incumplimientos menores.

- Pagar las deudas a tiempo.

- Si por una contingencia no se puede pagar las deudas se recomienda refinanciarlas para que las cuotas sean más accesibles.

Quienes quieran acceder a su reporte de referencias crediticias pueden hacerlo registrándose en el portal de la Superintendencia de Bancos.

Medidas alternativas

Por el momento los burós de crédito, como Equifax y Aval, no han querido referirse a la decisión del presidente Lasso.

Aunque Equifax sí ha advertido que “desde el punto de vista técnico, la eliminación de información no es lo más idóneo para lograr una mayor bancarización e inclusión” de las personas en el sistema financiero.

Ese buró de crédito agrega que está a la espera de las directrices de la Junta de Política y Regulación Financiera, institución encargada de emitir las disposiciones para la ejecución del decreto.

La Asobanca afirma que entiende el objetivo de la medida, pero agrega que una menor información de cada cliente en los burós “podría tener un impacto en el análisis que se hace para el otorgamiento de créditos”.

En ese contexto, la Asobanca plantea dos medidas alternativas para ayudar a las personas a mejorar su historial crediticio:

- Incluir en la información crediticia el comportamiento de otras obligaciones, como el pago de servicios básicos, arriendos y pensiones educativas.

- Implementar un sistema de ponderación en el que una mejor calificación se mantenga durante más tiempo y tenga más peso en la ponderación de riesgo. A una calificación menor se le otorgaría menor peso y tiempo de duración.

“Actualmente la ponderación de los dos tipos de calificaciones dura seis años, en cada caso”, afirma la Asobanca.