Formato Instructivo Formulario 102 A SRI

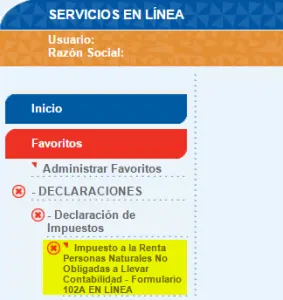

Este documento explica paso a paso cómo realizar la declaración del Impuesto a la Renta de personas naturales no obligadas a llevar contabilidad, mediante el formulario 102 A en línea, que está disponible en la página web del SRI www.sri.gob.ec en la opción Servicios en línea, a la que accede con su usuario y clave. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página para poder ayudarte. También puedes participar en el WhatsApp Ecuador.

La información de esta herramienta se actualiza cada vez que se ingresa al sistema de declaración del SRI, declaraciones o anexos, sea del propio contribuyente o de terceros.

Es importante destacar que los contribuyentes obligados a llevar contabilidad no pueden declarar en línea. En su caso deben utilizar el programa de declaraciones DIMM Formularios.

Ingreso al Sistema

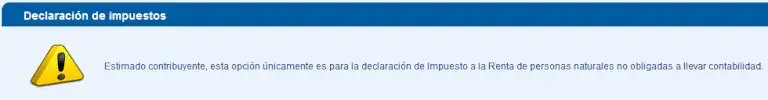

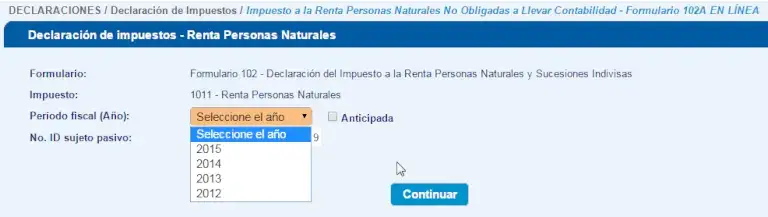

1. Al ingresar a «Servicios en línea», dentro de Declaraciones / Declaración de Impuestos se encuentra la opción «Impuesto a la Renta personas naturales No Obligadas a Llevar Contabilidad -INSTRUCTIVO FORMULARIO 102 A en línea», se visualiza la siguiente pantalla:

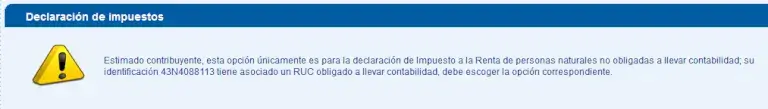

2. A los contribuyentes obligados a llevar contabilidad, se mostrarán los siguientes mensajes debido a que dichos contribuyentes tanto pasaportes y o RUCs no pueden hacer uso de la opción en línea:

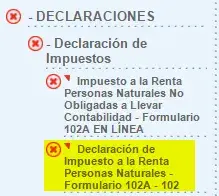

3. Los contribuyentes obligados como no obligados a llevar contabilidad, podrán realizar su declaración por archivo generado en el DIMM desde la opción Declaración de Impuestos «Impuesto a la Renta personas naturales No Obligadas a Llevar Contabilidad – Formulario 102A – 102”

2.1.2. Llenado del formulario

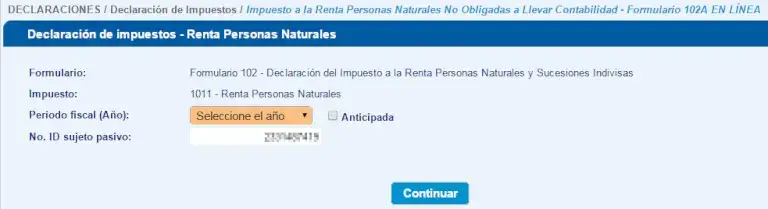

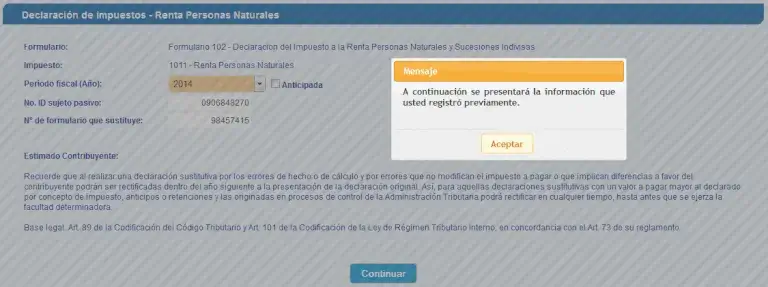

1. Si el contribuyente es una persona natural no obligada a llevar contabilidad, se presentará una pantalla para la selección del período fiscal que desea declarar, además informará el número de identificación del contribuyente, el concepto del formulario y el código del impuesto con su descripción.

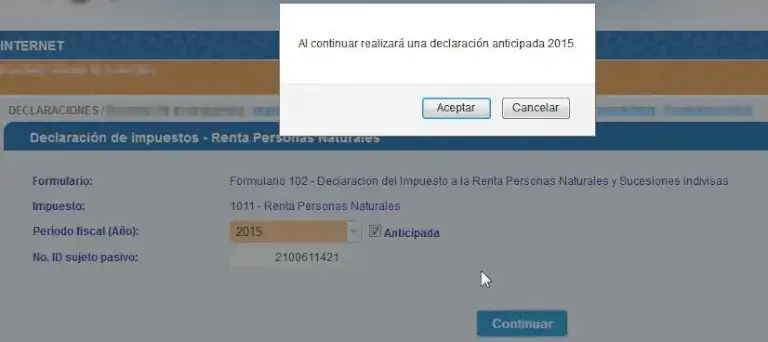

2. Estará disponible la opción «Anticipada» cuando se vaya a realizar la declaración de impuesto a la renta del ejercicio en curso, al seleccionar dicha opción, se visualizará un mensaje para corroborar si desea realizar una declaración anticipada; si el ejercicio fiscal es correcto deberá seleccionar la opción «Aceptar» caso contrario la opción «Cancelar».

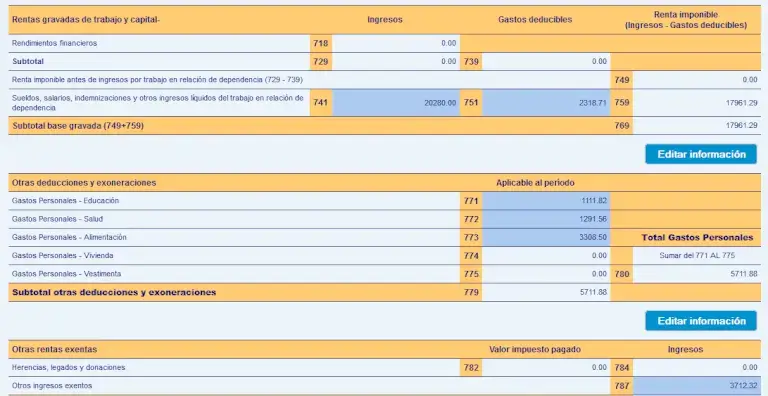

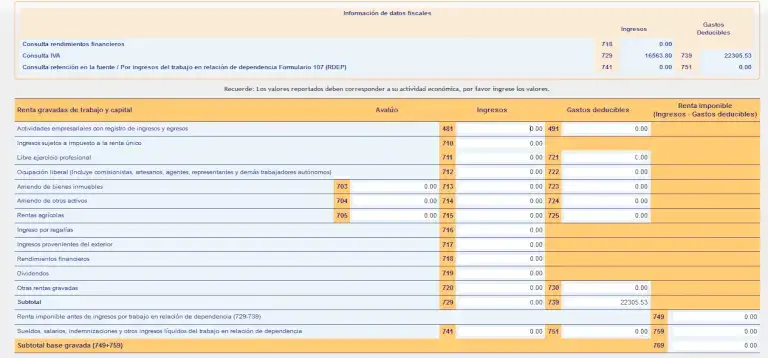

3. Cuando no exista una declaración original previamente realizada, el sistema construirá la declaración de impuestos con la información disponible en las consultas de Datos Fiscales, y se visualizarán los valores en los campo para su aceptación o modificación. Datos fiscales:

Datos Fiscales:

Sin Datos Fiscales:

4. Una vez seleccionado el ejercicio fiscal, el sistema verificará e identificará si se trata de una declaración original o sustitutiva, si existiera una declaración anteriormente realizada, el sistema recuperará la información y le presentará al contribuyente para su modificación:

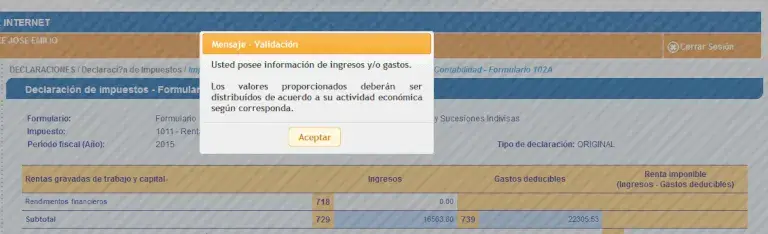

5. Cuando se haya informado datos fiscales por Consulta IVA se mostrarán los valores en los casilleros de subtotal rentas gravadas de trabajo y capital (campos 729 “Ingresos” y 739 “Gastos deducibles”), y validará que se desglose el valor de ingresos y de los gastos deducibles en los casilleros según corresponda, mostrándose un mensaje para realizar esta acción,

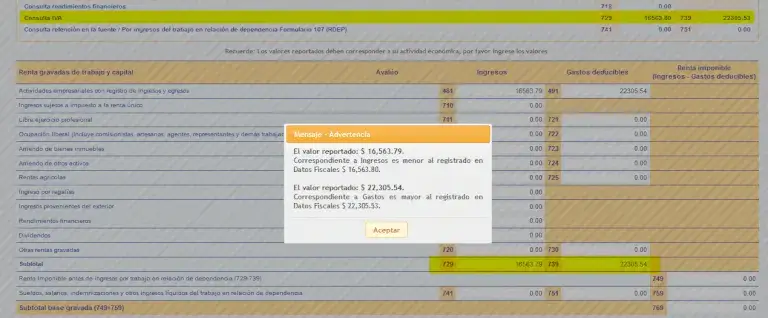

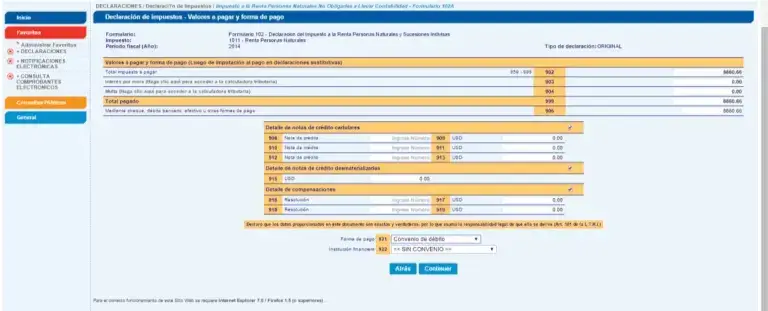

6. Cuando los valores registrados por el contribuyente difieran según el caso se mostrará un mensaje; considerando que los ingresos sean menores a los que constan en datos fiscales y/o los gastos sean mayores, sin embargo éstos valores serán editables,

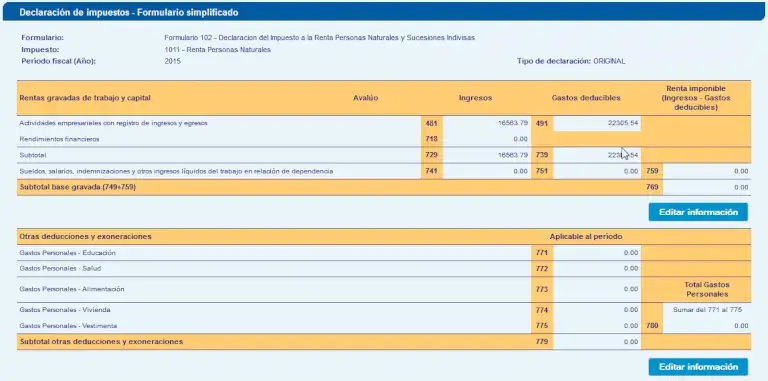

7. Para realizar modificaciones en la información disponible, se deberá seleccionar el botón «Editar información» y una vez realizados los cambios que correspondan puede guardar o rechazar la misma. De la misma manera, se procederá en cada sección del formulario.

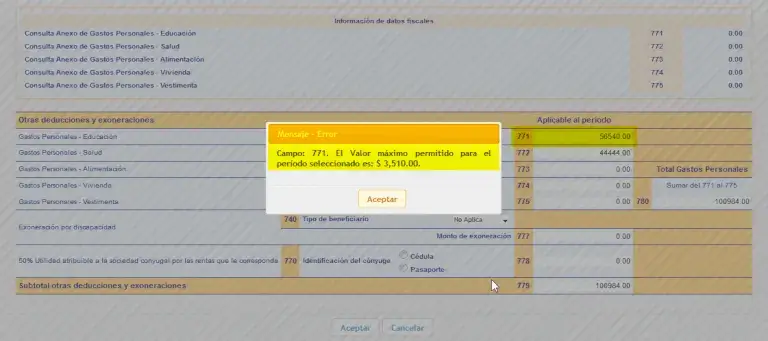

8. Por cada sección, existen validaciones de cálculo básicas, por ejemplo: se validarán los montos máximos autorizados para la deducción de gastos personales, tanto de forma individual como total de acuerdo a los datos registrados en ingresos y a la normativa tributaria vigente para el período que está declarando.

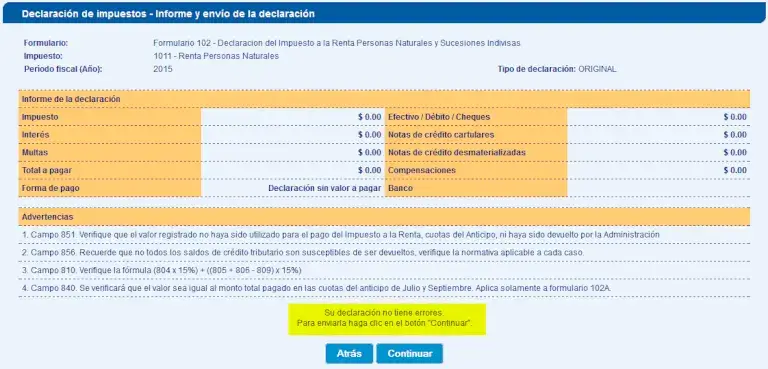

9. De la misma manera se validarán los valores informados en los campos de gastos personales del formulario vs. lo reportado en el Anexo de Gastos Personales del mismo contribuyente; considerando para el caso de tener la obligación de presentar dicho anexo y no haberlo presentado, se mostrará una advertencia, sin embargo permitirá continuar con la presentación de la declaración.

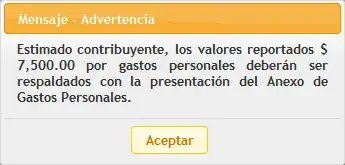

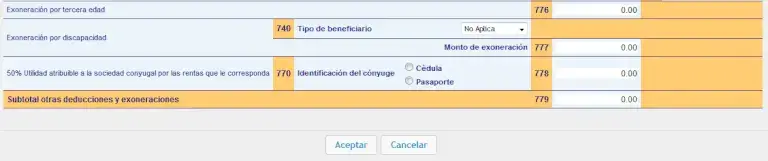

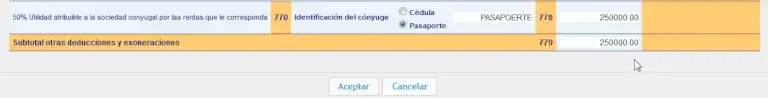

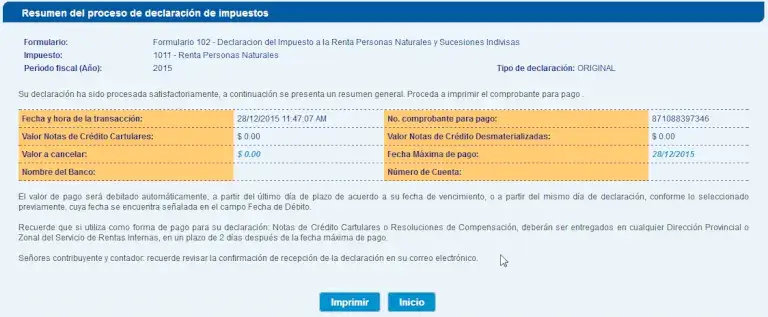

10. Para el tema de exoneración tanto por tercera edad y/o discapacidad, permitirá identificar el tipo de beneficiario, en el caso de tercera edad validará que tenga 65 años o más de acuerdo al período informado para mostrar o no este campo (776 – Exoneración por tercera edad) y en beneficiario por discapacidad cuando sea “Sustituto” o “Discapacitado”, informará la identificación de la persona y el porcentaje de discapacidad debe ser consiredado el monto de la exoneración de acuerdo a los datos registrados por el contribuyente y a la normativa aplicable en el ejercicio fiscal que se está declarando, de igual manera se mostrarán o no.

11. En caso de que el contribuyente informe que se deduce el 50% de utilidad atribuible a la sociedad conyugal, deberá registrar el tipo de identificación, el número de identificación del cónyuge y el valor correspondiente será calculado y editable.

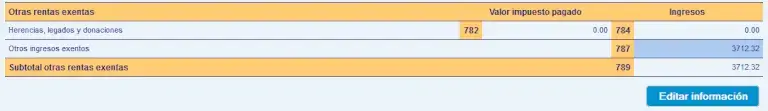

12. En la sección otras rentas exentas, el sistema traerá los valores de datos fiscales que existan, los cuales son editables:

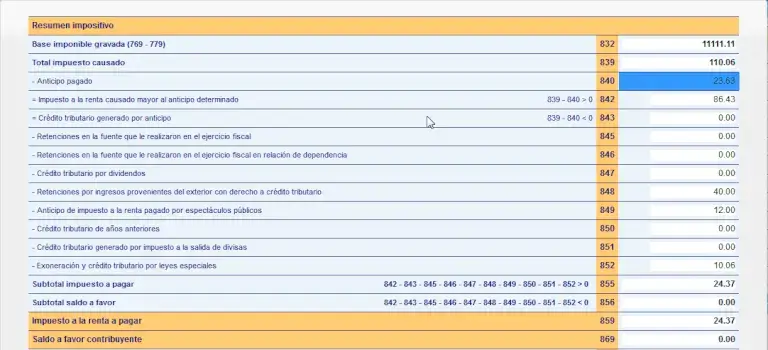

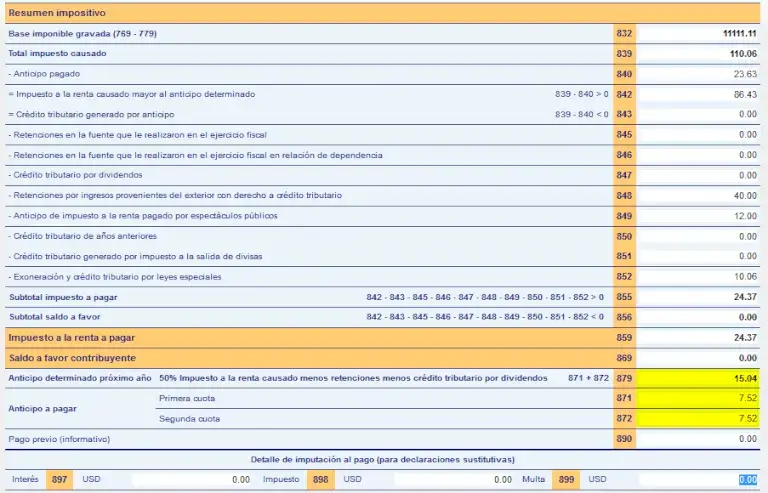

13. Con los datos disponibles y modificados calculará la base imponible, impuesto causado, el impuesto a la renta a pagar o saldo a favor del contribuyente, según corresponda, los valores en estos casilleros no serán editables. Adicional validará el valor del anticipo pagado de los formularios 115 y 106 que correspondan a pagos de anticipo del ejercicio fiscal que se está declarando y las retenciones en la fuente por otros conceptos tomados de Datos Fiscales, estos valores serán editables.

14. El sistema calculará el anticipo a pagar para el siguiente ejercicio fiscal y el valor de cada cuota de anticipo, dichos valores son editables,

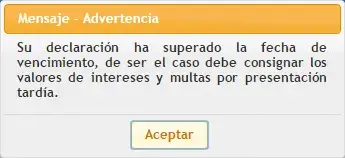

15. La opción habilitada validará la fecha de vencimiento, en caso de que la declaración a presentar se encuentre vencida y se mostrará una advertencia para que el contribuyente consigne los valores por intereses y multas que correspondan y direccionará a la calculadora tributaria.

15. La opción habilitada validará la fecha de vencimiento, en caso de que la declaración a presentar se encuentre vencida y se mostrará una advertencia para que el contribuyente consigne los valores por intereses y multas que correspondan y direccionará a la calculadora tributaria.

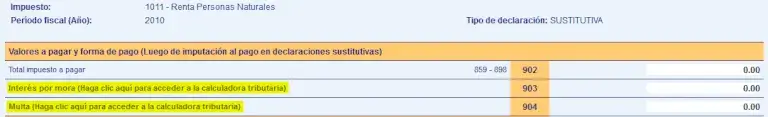

16. Formas de pago – Se desplegarán las opciones de notas de crédito cartulares, notas de crédito desmaterializadas, detalle de compensaciones para que el contribuyente ingrese los datos y valores correspondientes en caso de pagar con estas opciones; se validará que los datos ingresados sean válidos y que exista saldo. Adicional las formas de pago que el contribuyente deberá seleccionar “Convenio de débito” “Declaración sin valor a pagar” y “Otras formas de pago” para el pago o registro de la declaración. Existirán los botones “Atrás” para editar la declaración y “Continuar” para seguir con el proceso de recepción.

17. Cuando la declaración sea presentada fuera de la fecha de vencimiento se habilitarán los campos “Interés por mora” y “Multa” que direccionarán al enlace de la calculadora tributaria para que el contribuyente reporte según corresponda.

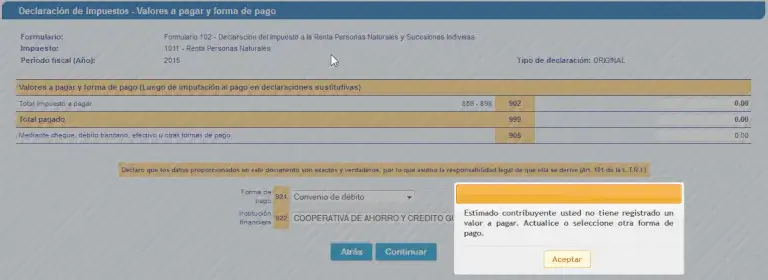

18. En caso de que la declaración no posea valor a pagar y se identifique una forma de pago incorrecta, se mostrará un mensaje solicitando se actualice la forma de pago seleccionada.

19. Al dar continuar y seguir con el proceso validará los cálculos y estructura de la declaración y presentará las advertencias y errores que se hubiesen encontrado en la declaración. Si existen errores en la declaración, los mismos deberán ser corregidos por el contribuyente para continuar con la recepción de la declaración, es decir, son bloqueantes; para el caso de advertencias son alertas para verificar la información pero permiten continuar con el proceso de declaración.

20. Cuando la declaración sea receptada, el sistema presentará un “Resumen del proceso de declaración de impuestos” en el cual constará el número de comprobante de pago, la fecha y hora de la transacción y la forma de pago utilizada; adicionalmente se presentarán los botones “Imprimir” e “Inicio”.

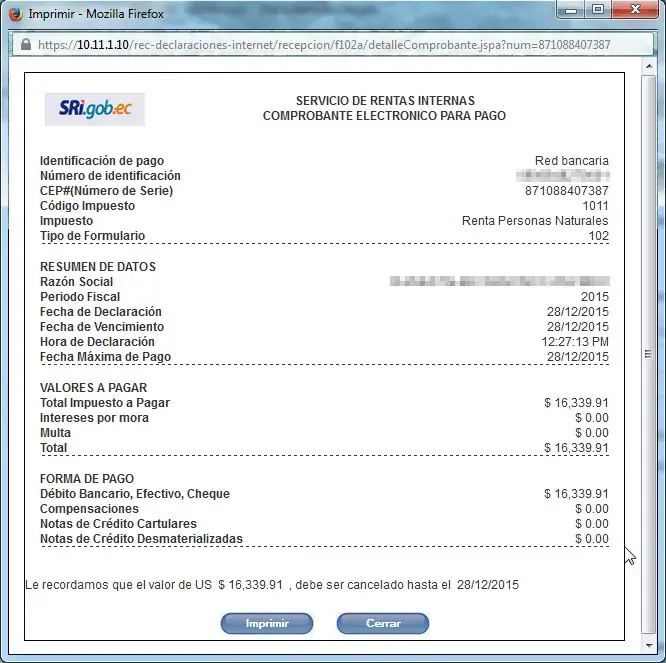

21. Al dar clic en el botón “Imprimir” se presentará el Comprobante Electrónico para Pago – CEP, permitiendo imprimir o cerrar.

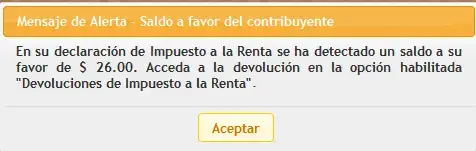

22. Cuando la declaración sea receptada exitosamente y exista un saldo a favor, el sistema presentará un mensaje de alerta para aquellos que posean hasta USD. 5.000 de saldo a favor, informando como acceder a la devolución.

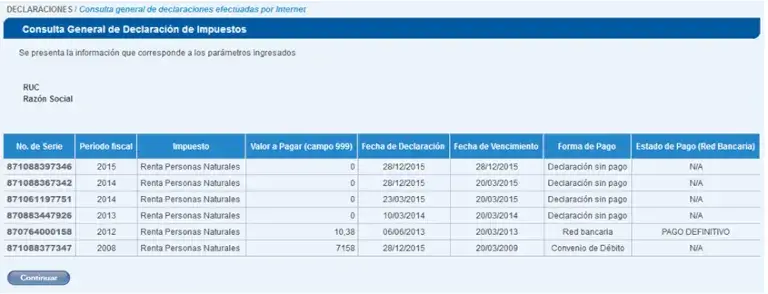

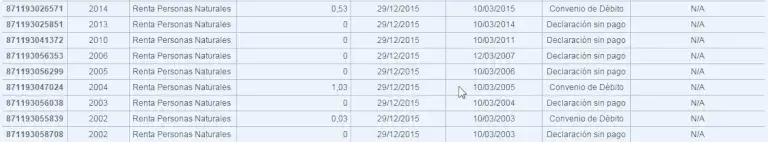

23. En la opción Declaraciones / Consulta general de declaraciones efectuadas por internet, el contribuyente podrá consultar las declaraciones realizadas:

24. En la opción Declaraciones / Consulta general de declaraciones efectuadas por internet, el contribuyente podrá consultar las declaraciones realizadas:

3. Glosario y Términos

CEP.- Comprobante electrónico de pago.

Datos Fiscales.- Detalle de información del contribuyente recibida por el propio contribuyente o por terceros.

Declaraciones.- Sistema web informático que permite subir las declaraciones de los contribuyentes por medio de carga de archivos o en línea con los datos que mantiene la Administración Tributaria.

Formulario 102A.- Declaración del Impuesto a la Renta para personas naturales no obligadas a llevar contabilidad y sucesiones indivisas.

Formulario 102.- Declaración del Impuesto a la Renta para personas naturales obligadas a llevar contabilidad.

Declaraciones.- Sistema web informático que permite subir las declaraciones de los contribuyentes por medio de carga de archivos o en línea con los datos que mantiene la Administración Tributaria.