Criptoinvierno prolongado: cómo el colapso de FTX supone un revés para la industria (INFOGRAFÍA)

Las paradas y arranques de los mercados financieros en los últimos meses han dificultado la asignación de capital de forma significativa para la mayoría de las clases de activos. Las criptomonedas se mostraron bastante estables desde principios de julio, pero la división entre las criptobolsas Binance y FTX a principios de noviembre provocó una quiebra de la última.

El colapso de FTX conllevó consecuencias para toda la industria de las criptodivisas. Entre otros factores que afectaron negativamente al mercado, destaca la falta de grandes compradores, que contribuyó a que esta clase de activos se vuelva vulnerable y pierda la confianza de los inversores, hecho que podría prolongar un ‘criptoinvierno’. Por otra parte, la dinámica de las tasas de interés del Sistema de la Reserva Federal de EE.UU. (la Fed) es otro factor importante en la dinámica de estos activos, recoge Coinbase.

Sin embargo, los expertos señalaron que la tendencia de que un dólar estadounidense fuerte dificulte mantener posiciones en criptomonedas, así como en otros activos de riesgo de larga duración, a día de hoy se está volviendo más frágil.

El colapso de FTX

El pasado 6 de noviembre, la estabilidad del criptomercado se vio abruptamente interrumpida por el colapso de la plataforma de intercambio de criptoactivos FTX. El suceso tuvo lugar después de que la criptobolsa Binance decidiera vender sus tenencias de unos 23 millones de ‘tokens’ FTT, por un valor de 529 millones de dólares, emitidos por FTX.

Su decisión aparentemente se debía a las preocupaciones de Binance de que la empresa hermana de FTX, Alameda Research, tuviera en su posesión una gran cantidad de ‘tokens’ por un valor multimillonario en préstamos respaldados por activos potencialmente ilíquidos.

De hecho, fue entonces cuando salió a la luz que a FTX le faltaban unos 8-10 billones de dólares en su balance general, posiblemente asociados con préstamos a Alameda. Desde entonces, la compañía se declaró en bancarrota, incluidas FTX Trading Ltd, FTX US, Alameda y otras 131 compañías afiliadas adicionales.

Tal desenlace no ha ayudado a generar la confianza de los inversores hacia esta clase de activos, sumado a las ya a iniciadas reducciones en el despliegue de su capital debido a las preocupaciones en torno a la Fed y las débiles ganancias de las acciones tecnológicas.

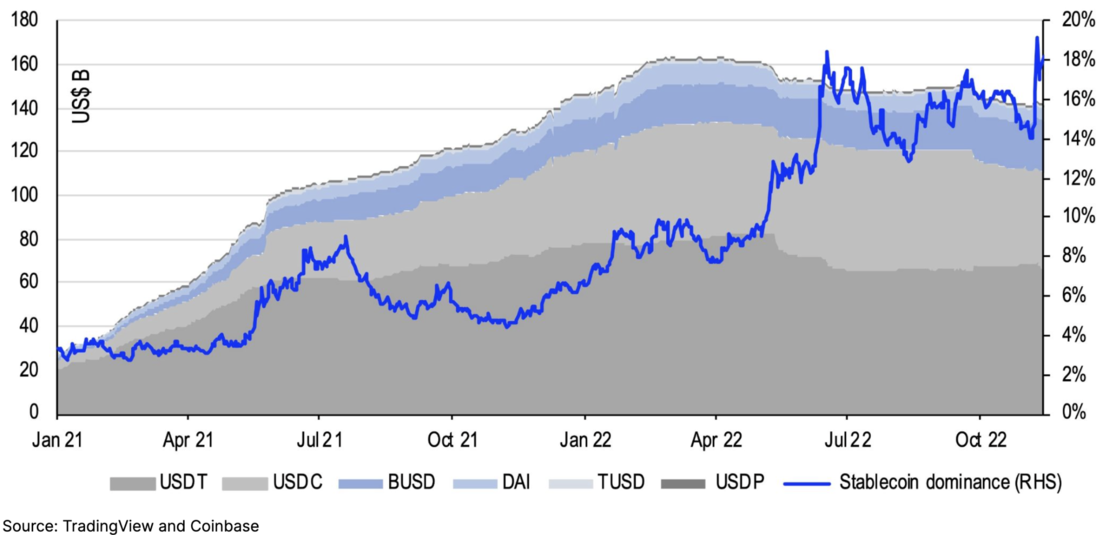

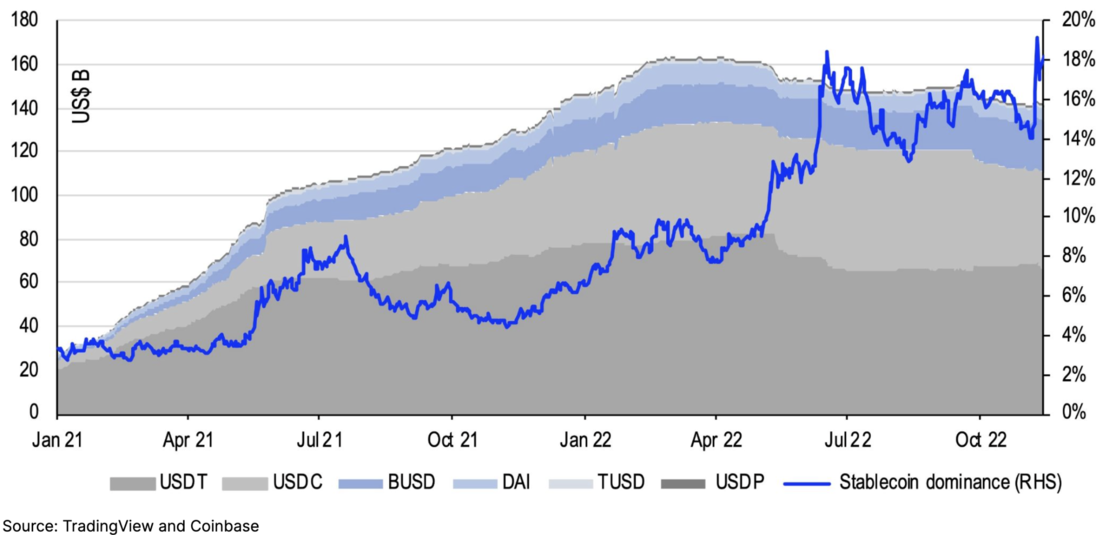

Los expertos pronostican que las malas condiciones de liquidez pueden durar al menos hasta el final del año. Actualmente, el dominio de Stablecoin ha aumentado a un muy alto 18% de la capitalización total del criptomercado, que a su vez cayó de cerca de 1 billón de dólares a finales de octubre a unos 800.000 millones de dólares a partir del 12 de noviembre.

Bitcóin

Mientras tanto, la importante cantidad de bitcoines que actualmente se retira de los intercambios ha situado la volatilidad en el 66 %. En comparación, la volatilidad a finales de junio, después de Celsius/3AC, fue del 77 %, pese a que su trayectoria fue mucho menos pronunciada que la que se registró entre el 6 y el 10 de noviembre.

Los datos apuntan a que la volatilidad fue en aumento en el caso de las acciones estadounidenses y en descenso en el caso del bitcóin. Según los especialistas, la volatilidad de las criptomonedas se debió al agotamiento de los vendedores, junto con la ausencia de catalizadores alcistas materiales que respaldaran el apetito por el riesgo.

Al mismo tiempo, la combinación del aumento de la tasa de ‘hash’, el aumento de los costos de energía y los precios más débiles del bitcóin ha provocado unas condiciones económicas cada vez más estresadas para los mineros de bitcóin. Los operadores estadounidenses que se pueden permitir dedicarse a la industria de manera rentable deben utilizar un equipo más nuevo y eficiente o tener acceso a energía extremadamente barata.

En este contexto, una de las mayores mineras de bitcóin del mundo, Core Scientific, anunció la suspensión de todos los pagos de financiamiento de deuda, al pronosticar que los recursos de efectivo existentes se agotarían para fines de 2022 o antes. Sin embargo, una gran cantidad de operadores emprendieron esfuerzos para mantenerse a flote en espera de la mejora de las variables que afectan la rentabilidad.

De momento, la ausencia de un aumento a corto plazo en el precio del bitcóin, así como de disminuciones en los precios de la energía, crea una gran posibilidad de que muchas empresas mineras tengan que cerrar sus puertas en los próximos meses y de que la industria en sí no se consolide hasta el próximo año.

ETH

La criptomoneda Ether registró su primer mes deflacionario debido a que a mediados de octubre tuvo un aumento de la actividad asociada con XEN Crypto, un proyecto de ‘token’ basado en ETH. En concreto, se generó un aumento masivo en el tráfico de la red concentrado entre el 8 y el 26 de octubre que provocó que aumentara la tasa de consumo de ETH. Las cifras revelan que en octubre se quemó un promedio diario de 1.875 ETH, dejando a ETH con una tasa de crecimiento de oferta anualizada negativa del -0,07 %.

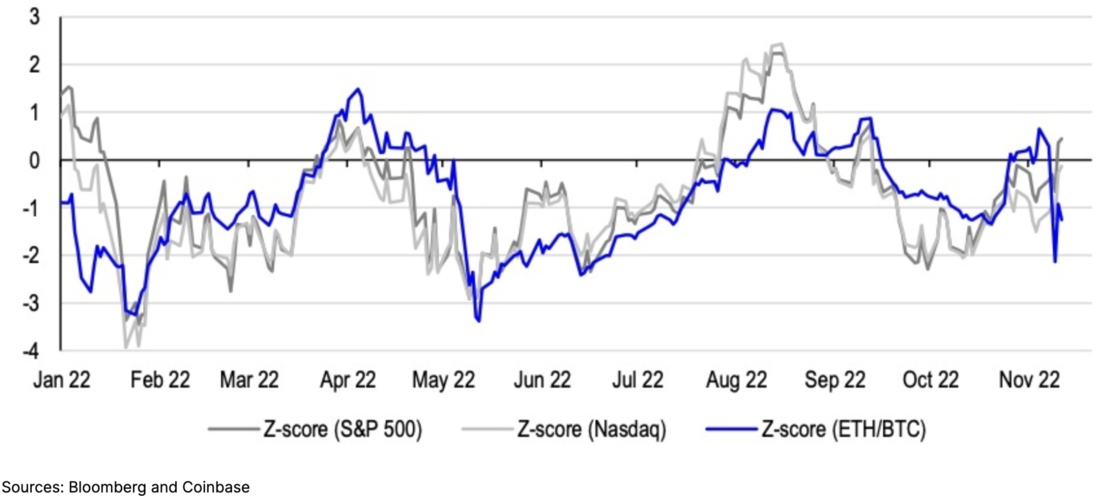

Tras analizar la situación, los expertos llegaron a la conclusión de que es poco probable que los factores técnicos de apoyo ayuden mucho a cualquier activo digital frente a las consecuencias en FTX. Como muestra de ello, recordaron el fuerte retroceso que se registró a principios de noviembre en el cruce ETH/BTC, calificado como «un barómetro del sentimiento de riesgo criptográfico de los inversores». Ya entonces se pudo ver una reducción de la exposición al riesgo que los inversores optaron por tomar en octubre.

Sin embargo, fue entonces cuando la corta contracción de las acciones estadounidenses junto con la reducción de los largos especulativos de ETH posteriores a la fusión, que se produjo a mediados de septiembre, ayudaron al par a subir sus valores.

Conclusión

La confianza de los inversores en las criptomonedas se ha visto dañada por los acontecimientos que rodearon a FTX y su quiebra. De ese modo, el llamado ‘criptoinvierno’ podría durar varios meses, incluso hasta fines de 2023. Al mismo tiempo, el endurecimiento de las políticas en EE.UU. ha empeorado la inflación en el resto del mundo, a la vez que un dólar estadounidense más fuerte ha dificultado mantener posiciones largas en criptomonedas u otros activos de riesgo de larga duración.

«Ver al dólar romper esa tendencia después de la inflación de octubre puede haber brindado a los mercados bursátiles de EE.UU. un catalizador útil para un repunte hacia el final del año, pero aún creemos que es poco probable que esto sea sostenible hasta principios de 2023», concluyeron los especialistas.

Si te ha parecido interesante, ¡compártelo con tus amigos!