Impuesto al Valor Agregado IVA

GUÍA TRIBUTARIA, Impuesto al Valor Agregado (IVA) Impuesto al Valor Agregado. Si tienes alguna inquietud recuerda contactarnos a través de nuestras redes sociales, o regístrate y déjanos un comentario en esta página para poder ayudarte. También puedes participar en el WhatsApp Ecuador.

¿Qué es el IVA (Impuesto al Valor Agregado)?

Es un impuesto que los ecuatorianos pagamos cuando adquirimos ciertos bienes y servicios, con el fin de que el Estado pueda contar con recursos económicos que le permitan atender adecuadamente las necesidades de la población. Los contribuyentes deben entregar al Estado el Impuesto al Valor Agregado que han cobrado a sus clientes, a través de declaraciones mensuales en el Formulario 104 y 104A, en los cuales informan al SRI las transacciones de su negocio. El valor a pagar depende de los resultados obtenidos en cada mes y debe ser cancelado en las instituciones Financieras Autorizadas.

¿Cómo se calcula el Impuesto al Valor Agregado?

Se debe multiplicar la tarifa del 12% por la base imponible, que es el valor o precio del bien o servicio que se va a vender.

¿Qué es y para qué sirve?

¿Quién debe pagar?

¿Sobre qué se debe pagar?

¿Cuál es la tarifa?

Base legal

- Objeto del Impuesto al Valor Agregado y concepto de transferencia.

- Base Imponible, hecho generador y sujetos pasivos del Impuesto al Valor Agregado.

- Resolución NAC-DGERCGC15-00000284. Se fijan los porcentajes de retención de Impuesto al Valor Agregado.

BIENES GRAVADOS CON TARIFA 0% DE IVA

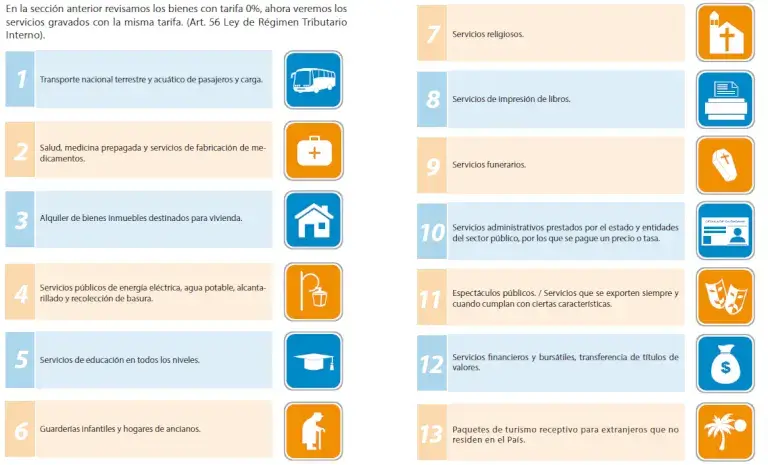

SERVICIOS GRAVADOS CON TARIFA 0% DE IVA

¿Cómo sepresenta la declaración del Impuesto al Valor Agregado?

Las personas naturales no obligadas a llevar contabilidad presentarán su declaración de IVA en el Formulario 104A, el mismo que debe ser elaborado en el programa informático DIMM Multiplataforma (de distribución gratuita) y enviado por Internet a través de nuestra página web: www.sri.gob.ec.

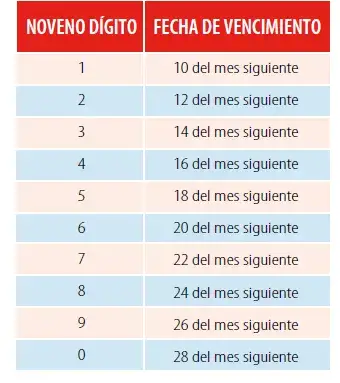

A. Declaraciones mensuales de Impuesto al Valor Agregado

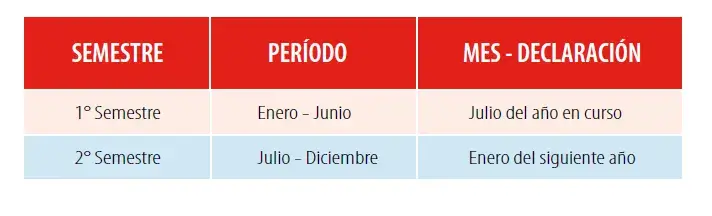

B. Declaraciones semestrales de IVA

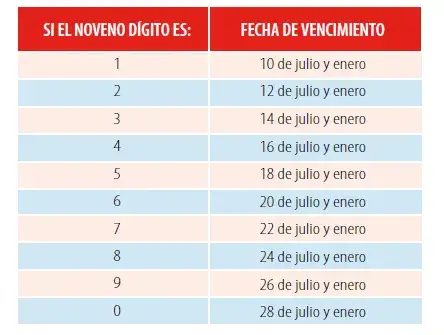

La fecha máxima para presentar la declaración semestral depende del novemo dígito del RUC como se muestra a continuación:

Crédito Tributario

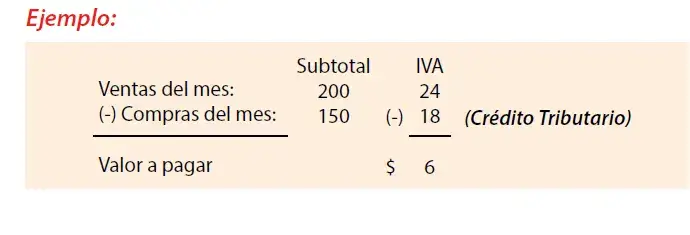

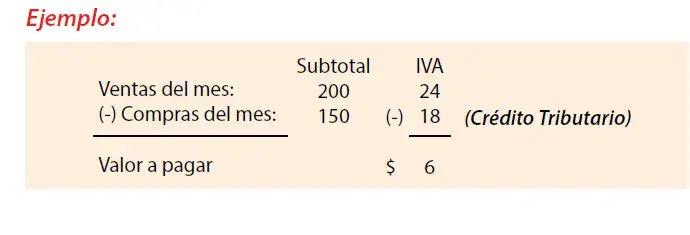

Los contribuyentes deben entregar mensualmente al Estado el IVA que han cobrado a sus clientes, a través de su declaración del impuesto.

Este rubro constituye el valor a pagar en cada declaración del impuesto; sin embargo el IVA pagado en las compras, (que guarden relación directa con su actividad económica) contribuye a que el valor a cancelar sea menor. A esto se le denomina Crédito Tributario.

Factor de Poporcionalidad (FP)

Factor de Poporcionalidad (FP)

El factor de proporcionalidad (FP) es un valor proporcional que sirve para calcular el porcentaje del IVA pagado en las compras que se puede restar del

IVA cobrado en las ventas del período. Este porcentaje se calcula en base a las ventas, obteniéndose el siguiente resultado:

Crédito tributario total: Los contribuyentes pueden utilizar todo el IVA pagado en compras como crédito tributario. Este caso corresponde a los

contribuyentes que exclusivamente transfieren bienes/servicios gravados con tarifa 12% de IVA.

Crédito tributario cero: Los contribuyentes que exclusivamente transfieren bienes/servicios gravados con tarifa 0% de IVA y a quienes les retienen

el 100% del IVA, no pueden utilizar el IVA pagado en compras como crédito tributario.

Crédito tributario parcial: Los contribuyentes que transfieren bienes/servicios con tarifa 0% y 12% de IVA solo pueden utilizar una porción del IVA pagado en compras como crédito tributario.

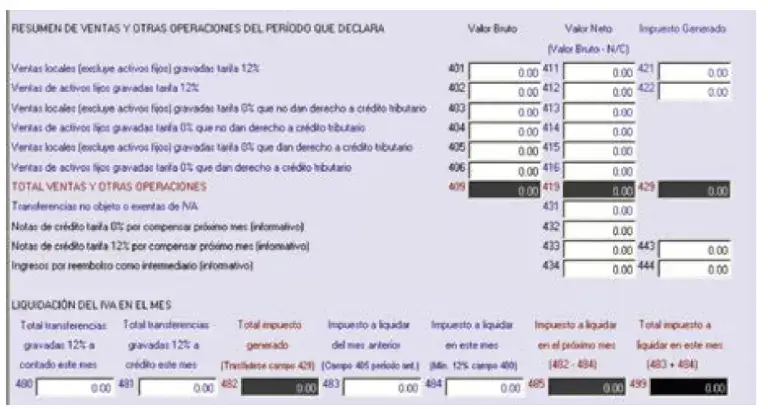

¿De qué se compone el Formulario 104A?

Para realizar correctamente su declaración de IVA en el Formulario 104A dentro del software DIMM Multiplataforma, es recomendable que se familiarice con los casilleros que lo componen.

Datos Generales: Para identificar al contribuyente.

- Ingrese los datos de la persona que está realizando la declaración.

Casilleros 400: Para ingresar los valores de ventas.

2. El total de IVA recibido por las ventas se encuentra en el casillero 499.

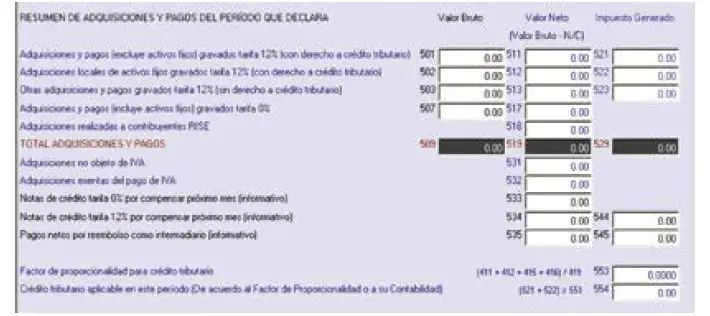

Casilleros 500: Para ingresar los valores de compras.

3. El factor de proporcionalidad se encuentra en el casillero 553.

3.1 El IVA pagado en las compras relacionadas con la actividad, que se puede utilizar como Crédito Tributario, se ingresa en el casillero 554.

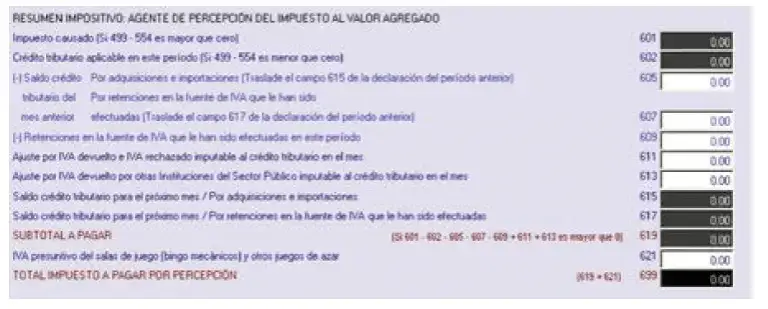

Casilleros 600: Para el cálculo de la liquidación del IVA.

4. Cuando se tiene valores de Crédito Tributario del mes anterior, se ingresan en los casilleros 605 y 607.

4.1 Cuando se tiene valores de Crédito Tributario para el próximo mes, se ingresan en los casilleros 615 y 617.

4.2 El valor de las retenciones que le han efectuado se ingresa en el casillero 609.

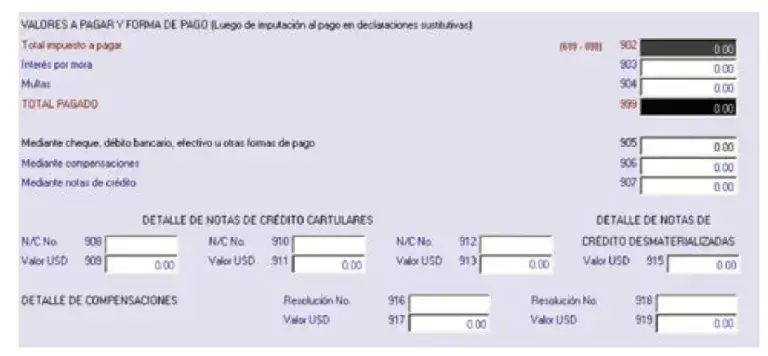

Casilleros 900: Para detallar la forma de pago.

5. Los valores de interés y multa que se calculan cuando las declaración es presentada fuera del plazo, se registran en los casilleros 903 y 904.

5.1. El valor a pagar se encuentra en el casillero 999.